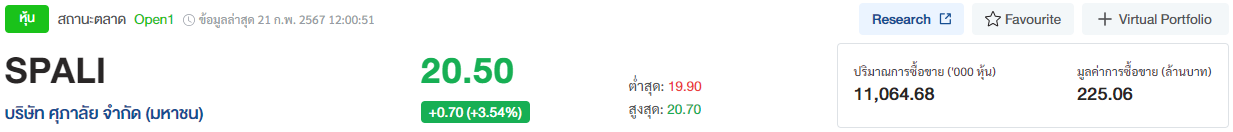

3 โบรกฯ ส่องหุ้น "SPALI" หลังประกาศงบ Q4/66 แนวโน้มปี 67

#ทันหุ้น - บล.แลนด์ แอน เฮ้าส์ ส่องหุ้น SPALI เมื่อวานนี้ประกาศกำไร Q4/66 ที่ 12,018 ลบ. +69.4%QoQ, -8.8%YoY มากกว่าที่ฝ่ายวิจัยคาด 2.4%

โดยมีรายได้จากยอดโอนที่ 1.0 หมื่นลบ. +41.3%QoQ, +3.9%YoY จาก Backlog ที่แข็งแกร่ง บวกกับการเปิดโครงการใหม่จำนวนมากใน Q4/66 รวมถึงการใช้กลยุทธ์ทางตลาดเพื่อเร่งการโอน ขณะ GPM -160bps QoQ, -260bps YoY จากสัดส่วนยอดโอนโครงการแนวราบซึ่งมี GPM ต่ำกว่าคอนโด เพิ่มขึ้นมาก

ด้านค่าใช้จ่าย SG&A +12.3%QoQ จากทำการตลาดเพื่อเร่งขายเร่งโอน ขณะส่วนแบ่งกำไรจากโครงการ JV ในออสเตรเลียที่ 49 ลบ. เพิ่มขึ้น QoQ แต่ลดลง YoY หลักๆ มาจากผลกระทบอัตราดอกเบี้ยในออสเตรเลียที่เพิ่มขึ้น ส่งผลให้กำลังซื้ออ่อนตัวลง YoY เป็นผลกำไรทั้งปี 66 อยู่ที่ 5.89 พันลบ. –27%YoY มากกว่าที่ฝ่ายวิจัยคาด +2.3%

ฝ่ายวิจัยมีมองเป็นบวกต่อผลประกอบการ Q4/66 ที่ฟื้นตัว QoQ ชัดเจน และแนวโน้มผลประกอบการในปี 67 ที่สดใสขึ้น

โดยมองว่ากลยุทธ์ในปีนี้ เช่น เปิดโครงการใหม่เชิงรุกจำนวนมาก และส่วนใหญ่จะเริ่มเปิดขายในช่วง 1H67 ประกอบกับมีคอนโดที่จะสร้างเสร็จพร้อมโอนในปีนี้ถึง 5 โครงการ มูลค่ารวม 1.6 หมื่นลบ. และมี Backlog รองรับแล้วราว 5.0 พันลบ. รวมถึงลงทุนเพิ่มในออสเตรเลียคาดจะหนุนให้ส่วนแบ่งกำไรเพิ่มขึ้นเป็นเท่าตัวในปีนี้

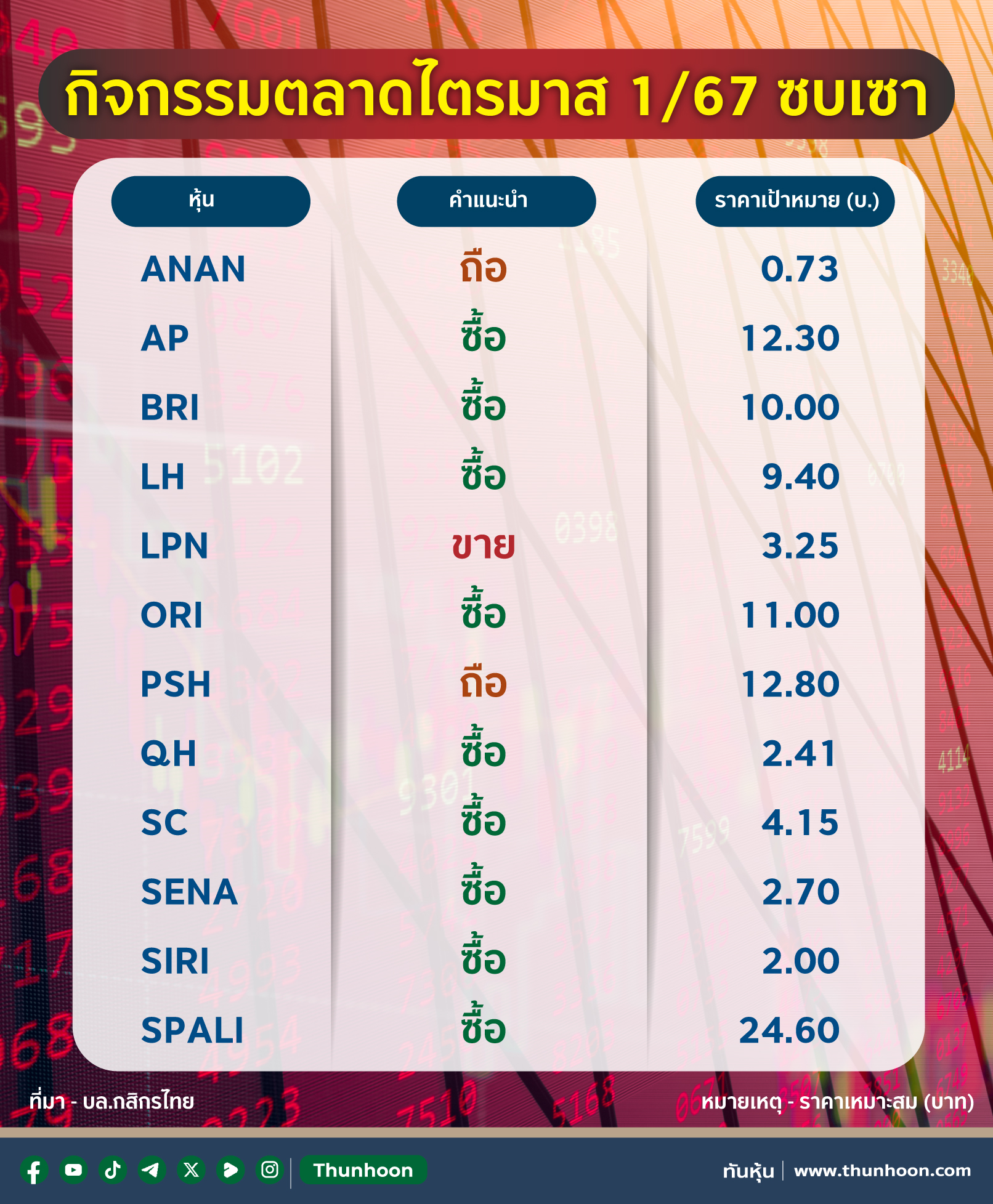

ทั้งนี้ คาดจะหนุนกำไรปี 67 เติบโต +11%YoY ทั้งนี้ SPALI ประกาศจ่ายเงินปันผล 2H66 ที่ 0.75 บาท คิดเป็น Div. yield 3.8% (รวมทั้งปี 7.3%) ขึ้น XD วันที่ 7 พ.ค. 67 ถือเป็นหุ้นปันผลปันเด่น และเป็น Top pick ของหุ้นกลุ่มอสังหาฯ ของฝ่ายวิจัยในปีนี้ แนะนำ “ซื้อ” เป้าหมาย 23.8 บ.

ด้าน บล.ฟิลลัป ชี้ Q4/66 หุ้น SPALI แม้รายได้เติบโต y-y และq-q มากกว่าคาด แต่รายได้ ในออสเตรเลียที่เข้ามาสูงทำให้กด GPM ลงกำไรสุทธิอ่อนตัว y-y แต่ยังเติบโต q-q กำไรทั้งปี 66 อ่อนตัวค่อนข้างมาก คาดว่าปี 67 จะฟื้นตัวได้ดีจากฐานต่ำ ซึ่งมีโครงการครบกำหนดโอนและมีรายได้จากการลงทุนเข้ามามากขึ้น

Q4/66 กำไรมากกว่าคาด ทำรายได้แตะระดับ 1.0 หมื่นลบ. เติบโต y-y และ q-q มากกว่าที่ทางฝ่ายฯ คาดไว้ จากทั้งการโอนธุรกิจอสังหาฯ ในไทยและรายได้ ในออสเตรเลียที่เข้ามาสูง ซึ่งส่วนธุรกิจที่ออสเตรเลียมีอัตรากำไรขั้นต้นที่ต่ำกว่าทำให้มี GPM อสังหาฯ ที่ 34.8% ลดลง y-y และ q-q ทำให้กำไรขั้นต้นอ่อนตัว y-y แต่ยังเติบโต q-q มีกำไรสุทธิ 2,017.6 ลบ. -7.1%y-y +69.4%q-q กำไรทั้งปี 66 ที่ 5,989.4 ลบ. -26.7%y-y จ่ายปันผล 2H67 อีก 0.75 บาท XD 7 พ.ค.67 วันจ่าย 21 พ.ค. 67 ปัจจุบันคิดเป็น Div. yield 3.79%

ทั้งนี้ คาดปี 67 เติบโตโดดเด่นสุดในอุตฯ เติบโตได้ ดีจากฐานต่ำ บวกกับการเปิดตัว 42 โครงการมูลค่ากว่า 5 หมื่นลบ. All time high สวนทางกับตลาดฯ ที่ส่ วนใหญ่ เปิดโครงการลดลงในปีนี้ โดยตั้งเป้ายอดขาย 3.6 หมื่นลบ. +24.7%y-y และมีคอนโดครบกำหนดโอนปี นี้ 5 โครงการ มูลค่ารวมกว่า 1.6 หมื่นลบ. มากกว่าปี ก่อนที่มี เพียง 2 โครงการ มูลค่า 3.8 พันลบ. และยังมีการลงทุนในออสเตรเลียเพิ่มกว่าเท่าตัวจะรับรู้รายได้ใน Q2/67 เป็นต้นไป ราคาพื้นฐาน 23.70 บาท คงคำแนะนำ”ซื้อ”

ขณะที่ บล.ทิสโก้ มีมองเป็นบวกต่อผลประกอบการ Q4/66 หุ้น SPALI ที่ฟื้นตัว QoQ ชัดเจน และแนวโน้มผลประกอบการในปี 67 ที่สดใสขึ้น

โดยมองว่ากลยุทธ์ในปีนี้ เช่น เปิดโครงการใหม่เชิงรุกจำนวนมาก และส่วนใหญ่จะเริ่มเปิดขายในช่วง 1H67 ประกอบกับมีคอนโดที่จะสร้างเสร็จพร้อมโอนในปีนี้ถึง 5 โครงการ มูลค่ารวม 1.6 หมื่นลบ. และมี Backlog รองรับแล้วราว 5.0 พันลบ. รวมถึงลงทุนเพิ่มในออสเตรเลียคาดจะหนุนให้ส่วนแบ่งกำไรเพิ่มขึ้นเป็นเท่าตัวในปีนี้คาดจะหนุนกำไรปี 67เติบโต +11%YoY ทั้งนี้ SPALI

ประกาศจ่ายเงินปันผล 2H66 ที่ 0.75 บาท คิดเป็น Div. yield 3.8% (รวมทั้งปี7.3%) ขึ้น XD วันที่ 7 พ.ค. 67 ถือเป็นหุ้นปันผลปันเด่น และเป็น Top pick ของหุ้นกลุ่มอสังหาฯ ของฝ่ายวิจัยในปีนี้ แนะนำ “ซื้อ”

ผลประกอบการดีขึ้น QoQ จากการโอนที่แข็งแกร่ง SPALI รายงานกำไรสุทธิใน Q4/66 ที่ 2 พันล้านบาท -7.1% YoY แต่เพิ่มขึ้น 69.4% QoQ และสูงกว่าประมาณการของฝ่ายวิจัย 8.0% และสูงกว่า Bloomberg consensus ที่ 5.9% ส่วนหนึ่งมาจากอัตรากำไรจากการดำเนินงานที่ดีกว่าที่คาดไว้เล็กน้อย และการเพิ่มขึ้นจากการโอน ทั้งนี้ บริษัทรายงานจ่ายเงินปันผลงวดสุดท้ายที่ 0.75 บาท/หุ้น XD 7 พ.ค. อัตราผลตอบแทน 3.8% ทำให้อัตราผลตอบแทนทั้งปีอยู่ที่ 7.3%

ความท้าทายทางเศรษฐกิจต่างๆ ส่งผลให้ยอดจองตกต่ำ ในช่วงปี 2566 บริษัทเผชิญกับความท้าทายในรูปแบบของการปรับขึ้นอัตราดอกเบี้ย และข้อจำกัดสินเชื่อต่อมูลค่า (LTV) โมเมนตัมการซื้อเหล่านี้ชะลอตัวและนำไปสู่การปฏิเสธและการยกเลิกที่สูงขึ้น ในขณะเดียวกันต้นทุนวัตถุดิบที่เพิ่มขึ้นส่งผลให้อัตรากำไรขั้นต้นลดลง แม้ว่าผลการดำเนินงานจะแข็งแกร่งในบางกลุ่ม แต่ยอดขายทั้งปีก็ยังไม่ถึงเป้าหมายที่ 2.88 หมื่นล้านบาท

แนวโน้มปี 2567 ชี้ไปที่แนวโน้มการเติบโตปานกลาง บริษัทตั้งเป้าทั้งยอดจองและรายได้ปี 2567 ที่ 3.6 หมื่นล้านบาท มีหลักประกันงบประมาณทางการเงิน 2.32 หมื่นล้านบาท ที่อัตราดอกเบี้ยเฉลี่ย 2.78% ในขณะที่งบประมาณการซื้อที่ดินเพิ่มขึ้นเป็น 8 พันล้านบาท ยอดขายจองที่เพิ่มขึ้นในเดือนมกราคม 2567 และการ contribution ของโครงการในออสเตรเลีย (เริ่มใน Q2) น่าจะช่วยกระตุ้นโมเมนตัม SPALI คาดรายได้ปี 2567 อยู่ที่ 3.6 หมื่นล้านบาท โดยได้แรงหนุนจากอุปสงค์ของโครงการ low-rise ที่แข็งแกร่ง (70% ของรายได้ทั้งหมด) และส่วนแบ่งทางการตลาดของออสเตรเลีย คาดว่าจะมีมูลค่าเปิดตัวเพิ่มขึ้นเป็น 5 หมื่นล้านบาท โดยส่วนใหญ่จะอยู่ในช่วงครึ่งปีแรก

คงคำแนะนำ ”ซื้อ“ สำหรับ SPALI โดยมูลค่าที่เหมาะสมเท่ากับ 26.00 บาท ตามการประเมินมูลค่า ฝ่ายวิจัยยังคงคำแนะนำ “ซื้อ” สำหรับ SPALI จากการประเมินมูลค่าและแผนโครงการที่แข็งแกร่ง โดยเฉพาะในช่วงครึ่งแรกของปีนี้ บริษัทวางแผนที่จะเปิดตัวโครงการมูลค่า 5 หมื่นล้านบาทในปีนี้ และคาดว่าจะได้รับส่วนแบ่งเพิ่มขึ้นจากการดำเนินงานในออสเตรเลียควบคู่

ไปกับธุรกิจในประเทศไทย

รู้ทันเกม รู้ก่อนใคร ติดตาม "ทันหุ้น" ที่นี่

FACEBOOK คลิก https://www.facebook.com/Thunhoonofficial/

YOUTUBE คลิก https://www.youtube.com/channel/UCYizTVGMealUUalT6VdUdNA

Tiktok คลิก https://www.tiktok.com/@thunhoon_

LINE@ คลิก https://lin.ee/uFms4n5

TELEGRAM คลิก https://t.me/thunhoon_news

Twitter คลิก https://twitter.com/thunhoon1

ข่าวที่เกี่ยวข้อง

เว็บไซต์นี้มีการจัดเก็บคุกกี้เพื่อมอบประสบการณ์การใช้งานเว็บไซต์ของคุณให้ดียิ่งขึ้น การใช้งานเว็บไซต์นี้เป็นการยอมรับข้อกำหนดและยินยอมให้เราจัดเก็บคุ้กกี้ตามนโยบายความเป็นส่วนตัวของเรา อ่านเพิ่มเติม